Få overblik over din pension!

Det er vigtigt, at vælge den rette taktik!

Når du engang forlader arbejdsmarkedet, får du god tid til at gøre det, du har lyst til - derfor er det ærgerligt, hvis økonomien forhindrer det. Og hvad vil du helst - spare penge op til din egen senior-tilværelse eller betale de fleste i skat nu?

Det er nødvendigt selv at supplere de offentlige pensioner

Efterløn kan være en god overgangsordning - hvis du da er berettiget, men den varer kun i 3-5 år, hvorefter folkepensionen tager over. Men det er absolut ikke morsomt at gå fra en pæn månedsløn til folkepensionens ca. 6.900 kr. før skat!

ATP giver dig et supplement som pensionist, men rækker slet ikke til en ønskværdig levestandard. Den skal du selv være med til at sikre økonomisk.

Nedsparing i egen bolig kan helt eller delvist være en god idé for mange, således at man får glæde af opsparingen i mursten.

En fejlbedømmelse nu vil give et hul i din økonomi senere

Det er vigtigt, at du udnytter din mulighed for pensionsindskud og skattefradrag, mens du endnu har arbejdsindtægter og tiden for dig. For så kan du tilpasse din opsparing efter dine planer for "den tredje alder" - i stedet for at blive nødt til det omvendte.

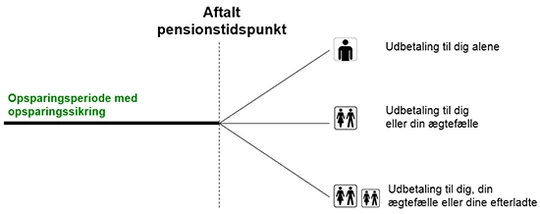

Med vores "pensionsoverblik" opnår du det bedste supplement ved pensionering, og desuden er familien sikret økonomisk hjælp, hvis du forinden skulle miste din erhvervsevne eller falder bort. Men enhver pensionsordning - ikke mindst forsikringsdelen og investeringsdelen - skal løbende justeres for altid at være optimal.

Uanset om du har en pensionsordning eller ej, så kontakt os og få en gratis beregning og et godt udspil.

Har du en pensionsordning i banken, eller starter du forfra, hver gang du skifter job?